行业细分报告-电子0204-zy修订(定稿)

3A观点:

行业短期流动性风险和违约风险在全部行业中处在中等偏低水平,并且2018年以来风险水平降低趋势明显。

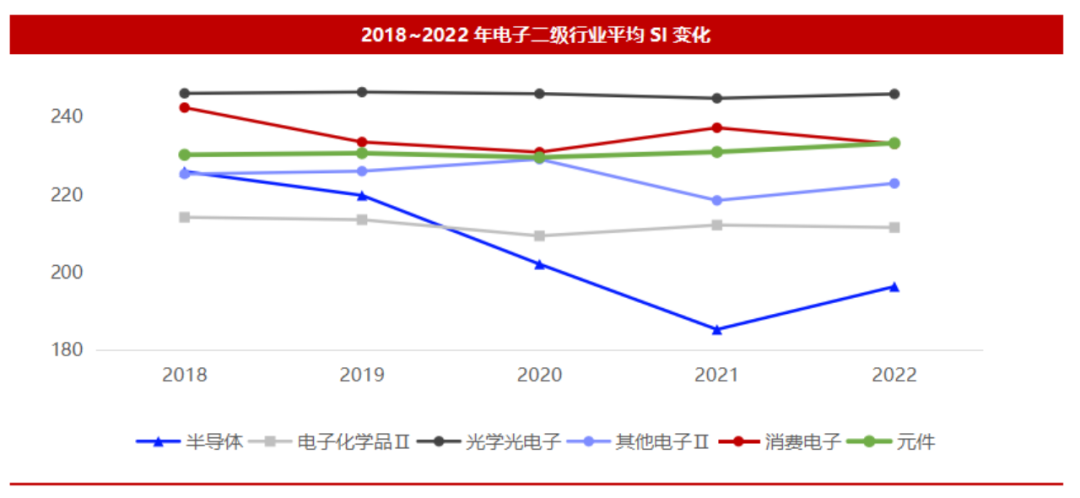

2018-2022年的五年间,电子行业下的六个二级行业中,除去半导体外的五个行业短期流动性风险和短期违约风险变化幅度较小,仅有半导体行业得到了大幅改善。国家主导大基金的资金扶持和国产替代号召下的需求增长是主要推动因素。

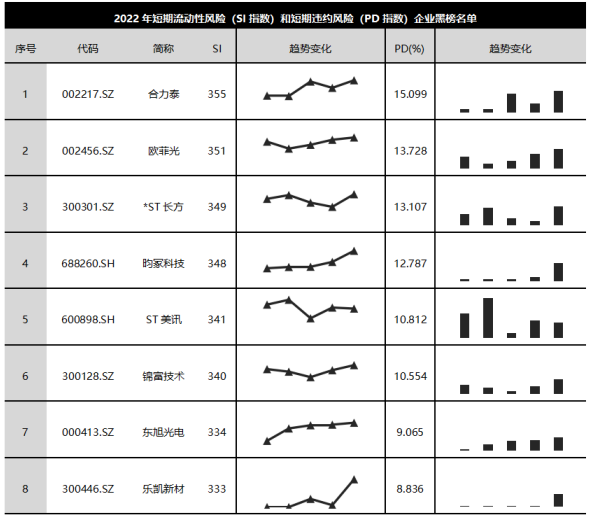

消费电子和光学光电子行业受智能手机市场兴衰影响较大,在智能手机出货量遇冷的背景下多家企业密集出现营收利润双下降的困境,合力泰(002217.SZ)、欧菲光(002456.SZ)、昀冢科技(688260.SH)、ST美讯(600898.SH)等多家企业风险较大需要关注。

报告说明:

本篇是对《2023年上市企业榜单-申万行业分类》榜单的细分行业研究,完整榜单请查阅该文件。

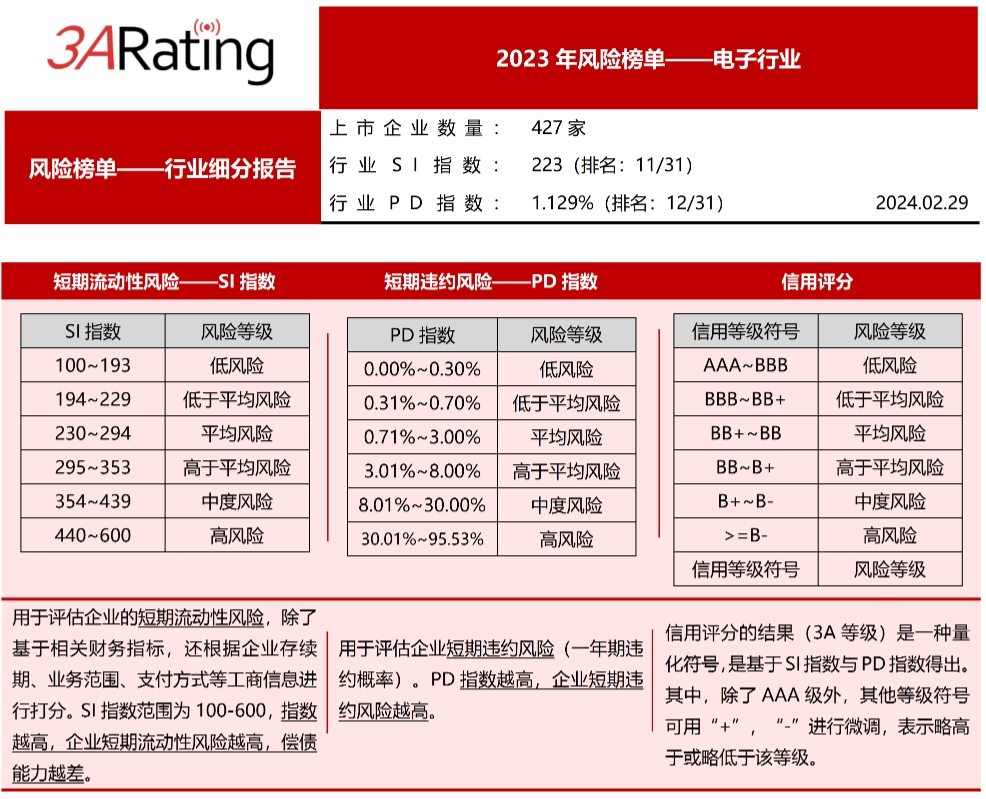

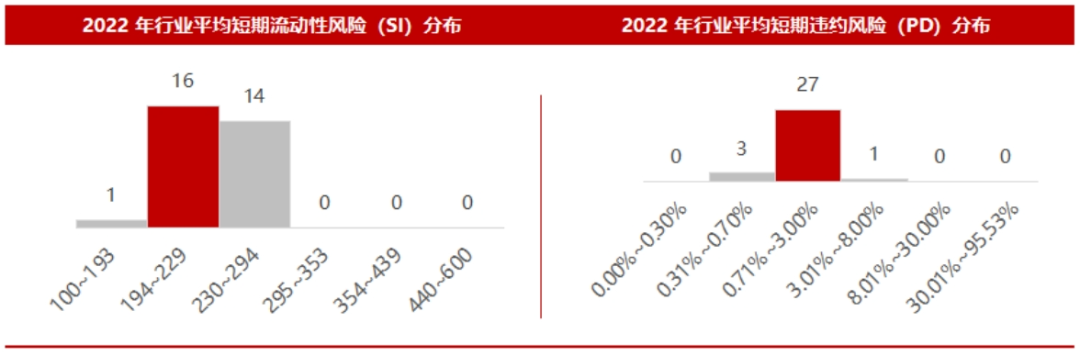

3A数据显示,2022年电子行业短期流动性风险(SI指数)为223,在31个行业中排名(风险由低到高)第11,风险等级为“平均风险”;短期违约风险(PD指数)为1.129%,在31个行业中排名(风险由低到高)第12。整体来看,行业短期流动性风险处于平均水平,违约风险中等。

来源:商安信,3A信用研究院。红色代表电子行业指数所处区间。

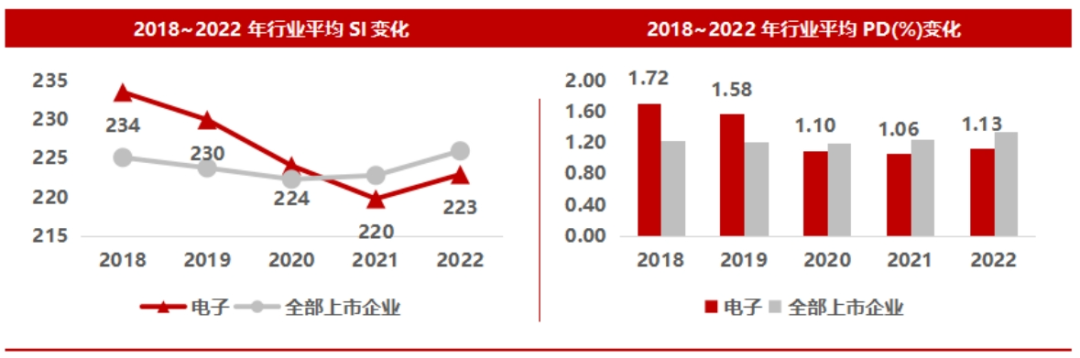

电子行业风险改善明显。3A数据显示,2018~2022年,电子行业SI指数复合年均增长率(以下简称“CAGR”)为-1.16%,在31个行业中排名(风险下降由快到慢)第4;行业PD指数CAGR为-9.94%,在31个行业中排名(风险下降由快到慢)第3。与全部上市企业的平均风险走势对比,2018~2021年间,电子行业的短期流动性风险(SI指数)和短期违约可能(PD指数)不断降低,并在2021下降到低于全部上市公司平均风险水平。2022年,虽然电子行业短期风险有所回升,但相对全部上市企业平均水平来看仍是相对较低的。

来源:商安信,3A信用研究院。

电子下分6个二级行业,分别是半导体、电子化学品、光学光电子、消费电子、元件和其他电子。从各二级行业2018~2022年的风险变化来看,短期风险真正得到明显改善的只有半导体行业,其SI指数的五年复合增长率(CAGR)为-3.46%。其余5个二级行业总体风险变动不大,SI指数CAGR在±1%以内。

来源:同花顺,商安信,3A信用研究院。

半导体产业链分为材料与设备两个上游支撑产业,和设计、制造、封测三个核心生产环节。3A信用研究院认为,2019年以来,在中美贸易战和科技对垒的大环境下,突破技术封锁的要求迫切,半导体行业得到了国家主导的大基金全方位、全产业链的战略投资扶持,技术升级迭代速度不断加快。同时,国产替代的号召下半导体产业需求大增,两者共同作用下中国半导体产业迎来了投资与发展的黄金时期。2021年,半导体板块整体涨幅一度超过50%,成为当年TMT科技板块中最受资金热捧的投资主线。借助这股力量,半导体行业大多数企业在研发与专利等方面有了长足的进步。其中,北方华创(002371.SZ)、圣邦股份(300661.SZ)、卓胜微(300782.SZ)等企业不断攻克技术壁垒,改善经营状况,提升企业市值,成功改善了企业短期风险。

来源:同花顺,商安信,3A信用研究院。

然而2022年欧美通胀、俄乌战争、智能终端出货量下滑再加上前期缺货涨价导致的供应链库存累积,以及紫光国微(002049.SZ)等少部分企业出现骗取补贴,职务犯罪等重大负面事件导致市值大幅回落,这些因素导致半导体行业2022年整体风险回升。

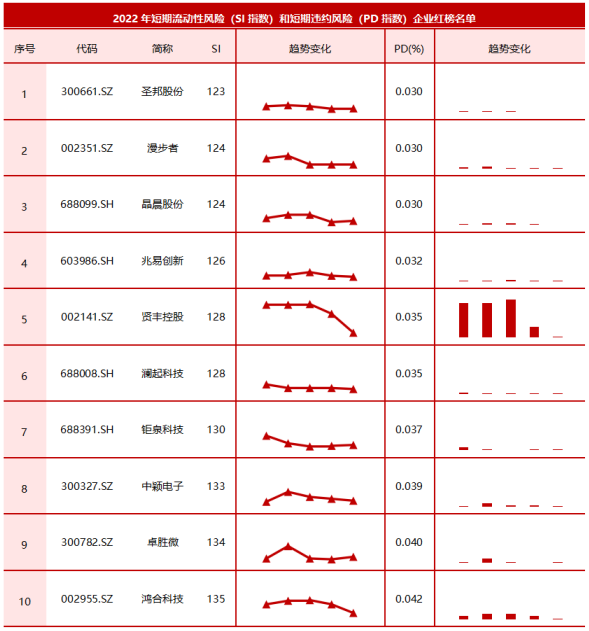

3A数据显示,在电子行业短期流动性风险最低的10家红榜企业(见下表)中,圣邦股份(300661.SZ)、漫步者(002351.SZ)和晶晨股份(688099.SH)等3家企业进入“2022上市企业短期流动性风险总榜单”(红榜)前50。(完整榜单见《2023年上市企业榜单-申万行业分类》。此外,电子行业上市企业红榜前10中半导体企业占比最多,除漫步者(002351.SZ)、贤丰控股(002141.SZ)和鸿合科技(002955.SZ)三家企业外其余七家企业均属于半导体行业。

来源:商安信,3A信用研究院。

另一方面,在电子行业内短期流动性风险最高的8家黑榜企业中(见下表),合力泰(002217.SZ)进入了“2022上市企业短期流动性风险总榜单”(黑榜)前50。(完整榜单见《2023年上市企业榜单-申万行业分类》。从这8家企业的二级行业来看,有7家企业属于光学光电子和消费电子。

3A信用研究院认为,消费电子和光学光电子中多数企业位于智能手机、平板电脑和智能穿戴设备的供应链中,业绩高度依赖于智能手机市场的兴衰。2018-2022年间由于疫情、俄乌冲突、中美关系遇冷、逆全球化浪潮等因素全球经济增长放缓,作为高端消费品的智能手机行业持续低迷,众多国内知名手机品牌厂商销量下滑利润下降,降本压力通过供应链传导,上游企业承压,如昀冢科技(688260.SH)等企业营收利润双双下滑并出现严重亏损,合力泰(002217.SZ)、东旭光电(000413.SZ)等出现债务违约,ST美讯(600898.SH)、*ST长方(300301.SZ)等企业甚至出现了财务披露造假等重大负面事件。

另一方面,处于“果链”(即苹果手机供应链)上的企业情况也不容乐观。中美关系降温的大背景下,美国两党对待中国企业问题上采取了相同的态度,鼓吹“中国威胁论”,将中国企业列入“实体清单”,鼓励甚至强迫美国企业与中国供应商“脱钩断链”。基于此背景,苹果公司对中国大陆供应商态度苛刻,先后将欧菲光(002456.SZ)、深天马A(000050.SZ)等企业踢出供应链,造成这些企业营业收入大幅下滑,经营陷入困境。其中欧菲光(002456.SZ)被踢出“果链”已经过去了三年,公司仍在艰难求生,在经历2022年巨亏之后2023年伴随着华为在高端智能手机市场的强势归来艰难实现扭亏为盈。

来源:商安信,3A信用研究院。

关于我们

3A信用研究院成立于2018年7月25日,隶属于商安信集团,其核心团队包括信用评分、大数据等各专业领域专家。3A信用研究院凭借在企业信息数据分析评估方面的核心竞争力,针对中国市场的特点,专注于研究和开发适用于中国市场的商业信用评分体系,自主研发的企业信用风险评估模型具有国际先进水平,可与国际评分体系达成互认互换。